वर्किंग कॅपिटलची ओळख

@@NEWS_SUBHEADLINE_BLOCK@@

Total Views |

खेळते भांडवल म्हणजे काय?

कुठल्याही धंद्याच्या मालमत्तेचा आपण जेव्हा विचार करतो तेव्हा प्रामुख्याने तिचे दोन भाग होतात. एक म्हणजे धंद्यामध्ये दीर्घकाळासाठी उपयोगात येणारी स्थिर प्रकारची मालमत्ता (फिक्स्ड् अॅसेट) उदाहरणार्थ, जमीन, बिल्डिंग, मशीनरी, पेटंट इत्यादी आणि चालू प्रकारच्या मालमत्ता म्हणजेच करंट अॅसेट जसे की, दैनंदिन खर्चाकरिता लागणारी रोकड, कच्चा माल, उत्पादन प्रक्रियेमधील अपूर्ण माल, तयार माल, उधारीवर माल विकल्यामुळे ग्राहकांकडून वसूल करावयाच्या बिलांची रक्कम इत्यादी.

गाडी चालण्यासाठी जसे इंधन आवश्यक आहे तसेच धंद्याचे चक्र फिरत राहण्यासाठी खेळत्या भांडवलाची आवश्यकता असते. म्हणजेच फॅक्टरी बिल्डिंग, मशीनरी जागेवर आहे पण तिचा उपयोग करण्यासाठी कच्चा माल, मशीन चालविण्यासाठी कामगार, वीज, तयार झालेल्या मालाची उधारीवर का होईना पण विक्री, या सर्वांचे हिशोब ठेवणे हे सर्व केले नाही तर धंद्याचे चक्र फिरणार नाही आणि स्थिर मालमत्ता असून नसल्यासारखी होईल. या सर्व चालू प्रकारच्या मालमत्ता विकत घेण्यासाठी जो पैसा धंद्यामध्ये गुंतवावा लागतो त्यालाच खेळते भांडवल असे म्हटले जाते. सामान्यपणे रोकड, बँक बॅलन्स, मालाचा साठा (स्टॉक), वसूल करण्याची उधारी या मालमत्तांचा समावेश चालू प्रकारच्या मालमत्तांमध्ये होतो.

अर्थात कच्चा माल रोखीतच खरेदी करावा लागतो असे नाही. पुरवठादाराकडून उधारीवरही मालाची खरेदी करता येते. चालू प्रकारचे सर्व खर्च रोखीतच करावे लागतात असे नाही, तर बऱ्याच खर्चांसाठी जसे की, वीज, टेलिफोन, क्रेडिट कार्ड बिले भरण्यासाठी मुदत मिळू शकते, तसेच ग्राहकांच्याकडून, मागणी (ऑर्डर) पूर्ण करण्यासाठी अॅडव्हान्स घेता येऊ शकतो. या अशा विविध प्रकारे चालू प्रकारच्या मालमत्तांसाठी, चालू प्रकारची देणी (करंट लाएबिलिटी) निर्माण करून उद्योजकांना पैसा उभा करता येऊ शकतो. म्हणूनच साधारणपणे धंद्यामध्ये जशा चालू प्रकारच्या मालमत्ता असतात, तशाच काही प्रमाणात चालू प्रकारची देणीसुद्धा असतात. या कारणामुळे स्थूलमानाने खेळते भांडवल म्हणजे जरी चालू मालमत्ता धरल्या जात असल्या तरी व्यवस्थापनाच्या दृष्टीने चालू देणी वजा करून येणारे नक्त खेळते भांडवल जास्त उपयोगाचे ठरते.

खेळत्या भांडवलामध्ये ज्या चालू मालमत्ता आणि देण्यांचा समावेश होतो त्यांच्याकडे पाहिल्यावर लगेच लक्षात येते की, चालू धंद्यामध्ये यापैकी सर्वांच्या रकमा सतत बदलत राहणार, कारण आज जो तयार माल आहे त्यापैकी काहींची उद्या विक्री होणार आणि रोकड धंद्यामध्ये येणार. तीच रोकड वापरून परवा विजेचे बिल भरले जाणार, असे सारखे काही ना काही या चालू मालमत्तेच्याबाबत होत राहणार. एखाद्या खेळाडूची खेळत असतानाची स्थिती जशी सारखी बदलत असते, त्याचप्रमाणे या चालू मालमत्ता आणि चालू देण्यांचे मूल्य धंद्यामध्ये सारखे बदलत राहून जणू धंद्यात ते सतत खेळत राहतात. म्हणूनच या भांडवलाला खेळते भांडवल असे सार्थ नाव मिळाले आहे. दुसरे असे की, हे भांडवल धंद्यामध्ये कायमच आवश्यक असते, मात्र त्याचे जे घटक असतात ते साधारणपणे एक वर्षांपेक्षा जास्त काळ तसेच राहणे अपेक्षित नसते. म्हणजे वर्षअखेरीस ताळेबंदामध्ये ज्या ग्राहकांकडून उधारी येणे दाखविली असेल, त्या ग्राहकांकडून पुढील वर्षात त्याची वसुली होईल आणि पुढील वर्षाच्या अखेरीस वेगळ्या बिलांची उधारी ताळेबंदात येणे म्हणून दाखविली जाईल. तीच गोष्ट पुरवठादारांच्या देण्याबद्दल, स्टॉकबद्दल, बँक बॅलन्सबद्दलसुद्धा घडते.

अकाउंटिंग करीत असताना म्हणूनच मालमत्तांची जेव्हा वर्गवारी करावयाची असते तेव्हा, एक वर्षापेक्षा कमी कालावधीच्या मालमत्ता आणि देणी चालू अर्थात करंट या सदराखाली घेतली जातात, तर याहून अधिक काळासाठी धंद्यात ज्या मालमत्ता आणि देणी राहण्याची शक्यता असते त्या सर्व स्थिर मालमत्ता आणि दीर्घ मुदतीची देणी या सदराखाली हिशोबात घेतल्या जातात.

तर अशा प्रकारे आपण बघितले की, खेळते भांडवल चालू स्वरूपाच्या मालमत्ता आणि देणी यांच्याद्वारे धंदा चालू ठेवण्यास मदत करते आणि जसे या चालू मालमत्ता आणि देणी यांचे चक्र फिरते राहते, तसा धंदा चालत राहतो.

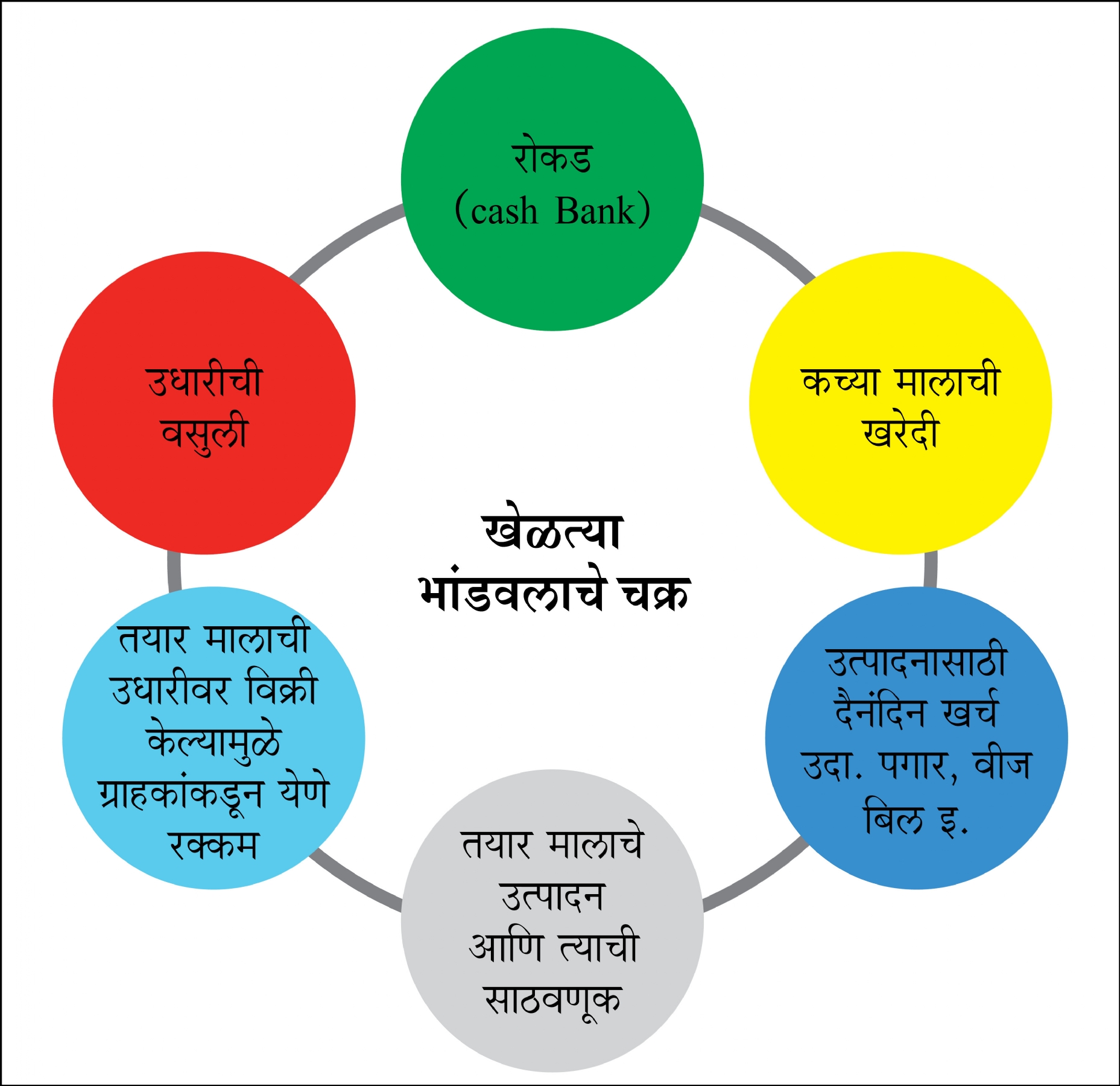

चालू मालमत्ता आणि देणी यांचे चक्र अर्थात वर्किंग कॅपिटल सायकल चालू मालमत्ता आणि देणी यांचे जे चक्र धंद्यामध्ये सतत फिरत असते त्यालाच खेळत्या भांडवलाचे चक्र अर्थात वर्किंग कॅपिटल सायकल असे म्हणतात. या चक्राच्या फिरण्याची सुरुवात धंद्याच्या सुरवातीपासूनच होते आणि व्यवसायात जसे चढ उतार होत राहतात तसे या चक्रामध्ये बदल होत राहतात. अधिक विस्ताराने बघायचे झाले तर धंदा सुरू करताना जी काही रोकड, भांडवल म्हणून मालक धंद्यामध्ये गुंतवितो तिथे या चक्राची पहिली पायरी पूर्ण होते. यापैकी काही रोकड वापरून मग कच्च्या मालाची खरेदी केली जाते म्हणजे रोकडीचे रूपांतर कच्च्या मालात होते. थोडी रोकड वापरून कच्च्या मालावर प्रक्रिया करण्यासाठी कामगार नेमून त्यांना पगार दिला जातो आणि कच्च्या मालाचे रूपांतर तयार मालात होते. हाच तयार माल उधार विकल्यामुळे ग्राहकाकडून येणे निर्माण होते म्हणजेच तयार मालाचे रूपांतर वसुली करावयाच्या येण्यामध्ये होते. हीच उधारी वसूल झाल्यावर, तिचे रूपांतर रोकडमध्ये होते आणि मग हीच रोकड वापरून पुन्हा नवीन कच्या मालाची खरेदी केली जाते आणि खेळत्या भांडवलाच्या चक्राचे नवीन आवर्तन सुरू होते.

प्रत्यक्ष व्यवहारात मात्र यामध्ये एक मोठा बदल साधारणपणे होतो, तो म्हणजे कच्च्या मालाची खरेदी आणि इतर काही दैनंदिन खर्चासाठी उद्योजकाला क्रेडिट मिळू शकते आणि कच्च्या मालाचे पैसे देण्यासाठी उद्योजकाला स्वतःचे भांडवल लगेच वापरावे लागत नाही. प्रत्येक धंदा कुठल्या वस्तू आणि सेवा पुरवितो त्यावर त्या उद्योगाच्या खेळत्या भांडवलाचे स्वरूप आणि त्याची फिरण्याची गती ठरते. उदाहरण घ्यायचे झाले तर असे समजूया की, एखाद्या उद्योजकाला त्याच्या पुरवठादाराकडून तीन महिन्यांचे क्रेडिट मिळते. मालाची प्रक्रिया होण्याकरीता 1 दिवस लागतो. तयार मालाची उधारीवर विक्री होईपर्यंत असा माल 2 महिने स्टॉकमध्ये राहतो आणि फॉलोअप करून बिलाची वसुली साधारणपणे दोन महिन्यांत होऊन धंद्यात रोकड पुन्हा परत येते. या उदाहरणाप्रमाणे खेळत्या भांडवलाचे चक्र कसे फिरते ते पाहू. तीन महिन्यांचे क्रेडिट पुरवठादाराकडून मिळत असल्यामुळे, उद्योजकाला स्वतःचे भांडवल गुंतवायची वेळ, माल गेल्यापासून एक महिन्याने येते. जेव्हा तयार मालाची विक्री झालेली असते परंतु बिलाचे पैसे मात्र जमा होण्यासाठी अजून एक महिना लागणार असतो. त्यामुळे ग्राहकाकडून पैसे मिळण्याच्या आधी एक महिना उद्योजकाला स्वतःचे भांडवल वापरून पुरवठादारांचे पेमेंट करावे लागते. अर्थात या उद्योगासाठी खेळत्या भांडवलाचे चक्र एक महिन्यात आपले आवर्तन पूर्ण करते. म्हणजेच खेळत्या भांडवलासाठी धंद्यामध्ये रोकड आणण्याच्या दिवसापासून ते मालाची विक्री होऊन बिलाची वसुली होऊन धंद्यात पुन्हा रोकड येईपर्यंत जितके दिवस लागतात, तेवढे दिवस त्या उद्योगासाठी खेळत्या भांडवलाचे चक्र फिरण्यासाठी लागतात, असे समजले जाते. या चक्राचा फिरण्याचा कालावधी काढण्यासाठी तक्ता क्र. 1 मध्ये दिलेले सूत्र वापरता येते.

आता वरील उदाहरणात बदल होऊन पुरवठादाराकडून मिळणाऱ्या क्रेडिटचा कालावधी कमी म्हणजे एक महिना झाला तर खेळत्या भांडवलाच्या चक्राचा कालावधी वाढून तो 90 दिवसांचा होईल. अर्थात खेळत्या भांडवलाचे जे विविध घटक आहेत त्यापैकी कशाच्याही कालावधीमध्ये बदल झाला तर त्याप्रमाणात एकूण चक्राच्या कालावधीमध्ये बदल घडतो.

खेळत्या भांडवलाबद्दल आणि त्याच्या सुयोग्य व्यवस्थापनाच्या आवश्यकतेबद्दल जाणून घेतल्यानंतर या भांडवलाचे चक्र आणि उदयोगाचा टर्नओव्हर यांचा परस्परसंबंध तसेच हे व्यवस्थापन कसे करावे लागते आणि ते योग्य प्रकारे होते आहे की नाही हे समजण्यासाठी त्याचे मूल्यमापन कसे केले जाते आणि बँकांकडून या भांडवलाविषयी कसे साहाय्य केले जाते इत्यादी गोष्टींची माहिती आपण पुढील लेखात घेणार आहोत.

मुकुंद अभ्यंकर

चार्टर्ड अकाउंटंट9822475611

[email protected]

मुकुंद अभ्यंकर चार्टर्ड अकाउंटंट असून, गेल्या 30 वर्षांपासून ते अनेक कंपन्यांसाठी लेखापरीक्षणाचे आणि आर्थिक घडामोडीच्या विश्लेषणाचे काम करीत आहेत.

@@AUTHORINFO_V1@@