धंद्यामधली देणी

@@NEWS_SUBHEADLINE_BLOCK@@

Total Views |

ताळेबंदात धंद्यासंबंधित मालमत्ता आणि देण्यांची स्थिती दाखविलेली असते. नफा तोटा पत्रकात विक्री संबंधित व्यवहार दाखविलेले असतात. धंद्यामधील देणी या विषयावर उदाहरणासाह भाष्य करणारा लेख.

धातुकाम मासिकामध्ये यापूर्वी प्रकाशित झालेल्या लेखामध्ये आपण समजून घेतले की, ताळेबंदाच्या आडव्या दोन बाजू किंवा दोन उभे भाग अनुक्रमे धंद्याची देणी आणि मालमत्ता दर्शवितात. धंद्यात आलेला पैसा हा एकतर तो धंद्याला मिळालेल्या देण्याच्या स्वरूपात येतो किंवा तो धंद्याचे उत्पन्न म्हणून आलेला असतो, हेसुद्धा आपण पाहिले. असा आलेला पैसा लगेचच जेव्हा धंद्याच्या बाहेर जातो, तेव्हा धंद्यात मालमत्ता तरी आलेल्या असतात किंवा धंद्याचे खर्च तरी झालेले असतात.

मालमत्ता असोत की खर्च, दोघांचाही उद्देश धंद्याला ज्यांच्याकडून देणी स्वरूपात पैसे मिळाले आहेत त्यांना त्यांच्या गुंतवणुकीवर परतावा देणे हा असतो. त्याचबरोबर मुदतीअखेर परतफेड करण्यासाठी धंद्यामध्ये उत्पन्नाच्या स्वरूपात नवीन पैसा यावा हादेखील उद्देश असतो. ताळेबंदामध्ये जी देणी दिसतात त्या पैशांमधून धंद्यामध्ये ज्या मालमत्ता निर्माण होतात त्यांच्याद्वारेच देण्यांवर परतावा आणि देण्यांची परतफेडसुद्धा होत असते. आर्थिक व्यवस्थापन करताना देण्यांवर परतावा किंवा परतफेड करण्याची वेळ येण्यापूर्वी मालमत्ता आणि विक्रीसाठी केलेल्या खर्चांमधून धंद्याला उत्पन्न मिळालेले असेल, हे सतत पाहत रहावे लागते.

ताळेबंदात धंद्यासंबंधित मालमत्ता आणि देण्यांची स्थिती दाखविलेली असते. नफा तोटा पत्रकात विक्री संबंधित व्यवहार दाखविलेले असतात. या दोन्हींवरून धंद्याची आर्थिक स्थिती, मालक आणि इतर देणेकऱ्यांच्या प्रति असलेले धंद्याचे उत्तरदायित्त्व वेळच्यावेळी निभावण्यासाठी कितपत सक्षम आहे, ते लक्षात येऊ शकते. हे तत्त्व समजून घेण्यासाठी आपण एक उदाहरण पाहू.

बँकांच्या NPAs बद्दल आपण नेहमी वर्तमानपत्रातून वाचत असतो. हे NPAs म्हणजे बँकांनी दिलेले असे कर्ज ज्यावर व्याजाचे उत्पन्न आणि त्याची परतफेड या दोन्ही गोष्टी साध्य करणे बँकांच्या दृष्टीने अतिशय अवघड बनलेले असते. ग्राहकांना बँका जे कर्ज देतात ते कर्ज बँकांच्या ताळेबंदामध्ये साहजिकच मालमत्ता म्हणून दाखविले जाते. यापैकी जी कर्जे NPAs म्हणजे अनुत्पादक होतात, त्यातून उत्पन्न मिळण्याऐवजी मुद्दलातच घट येण्याची शक्यता असते. त्यामुळे अशा मालमत्तांचा डिपॉझिटरकरवी बँकांना जे देणे असते त्यावर परतावा देण्यासाठी आणि मुदतीअखेर त्यांची परतफेड करण्यासाठी बँकांना त्यांचा फारसा उपयोग होत नाही. अशा मालमत्ता बँकांच्या दृष्टीने असून नसल्यासारखा अर्थात NPA ठरतात. कुठल्याही ताळेबंदाचा अभ्यास करताना तो ताळेबंद देणी आणि मालमत्ता यांची तौलनिक स्थिती या दृष्टिकोनातून तपासणे फार गरजेचे असते.

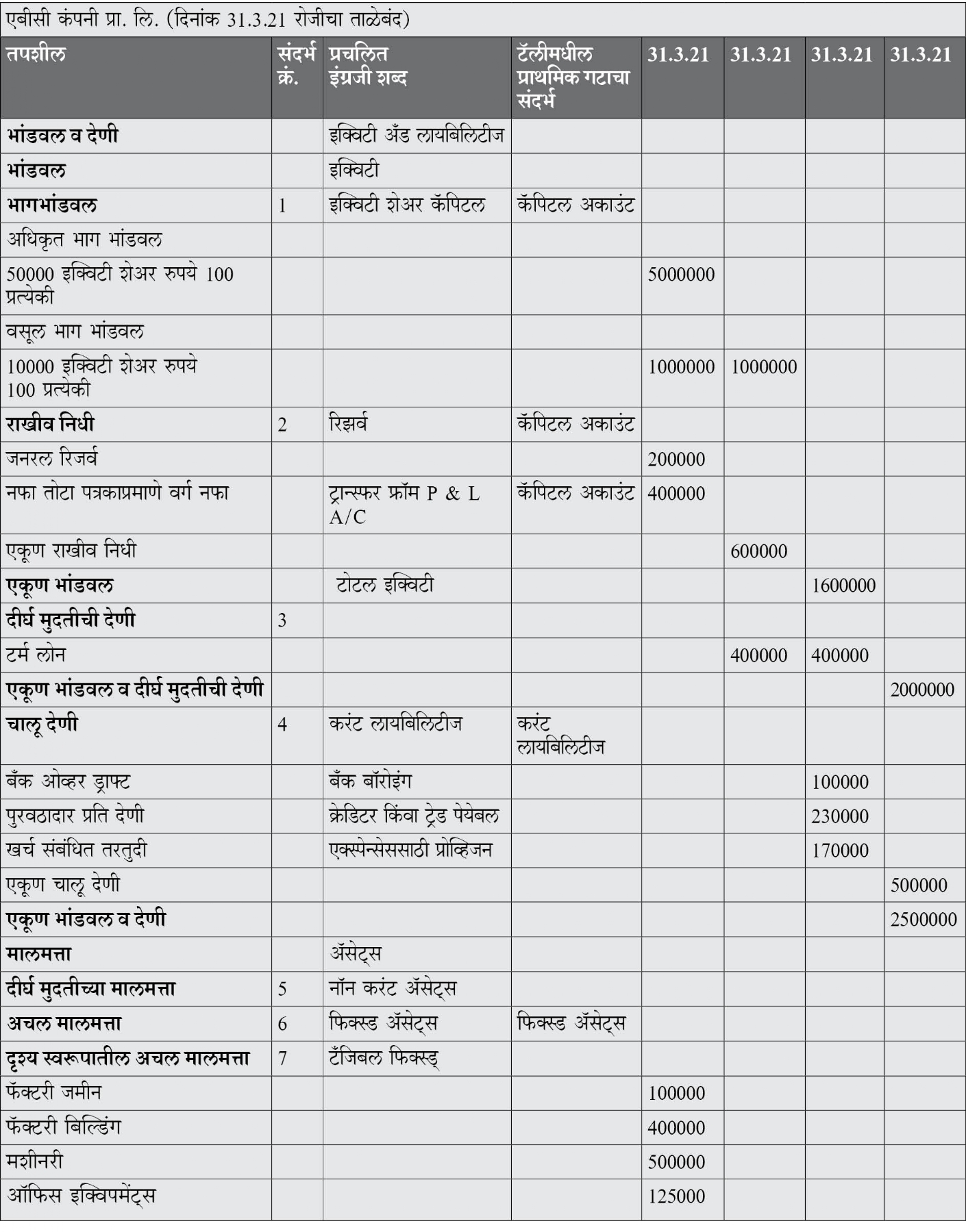

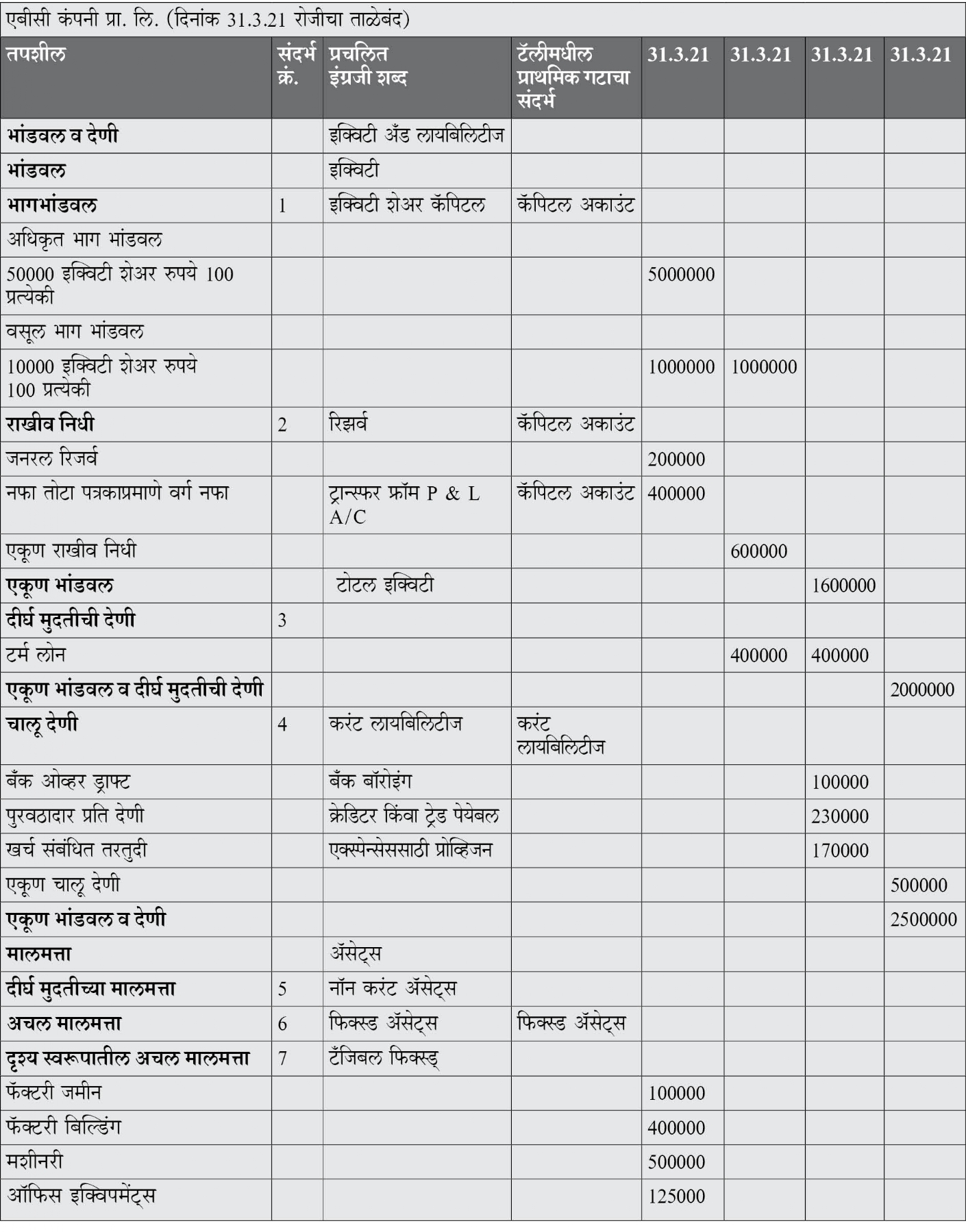

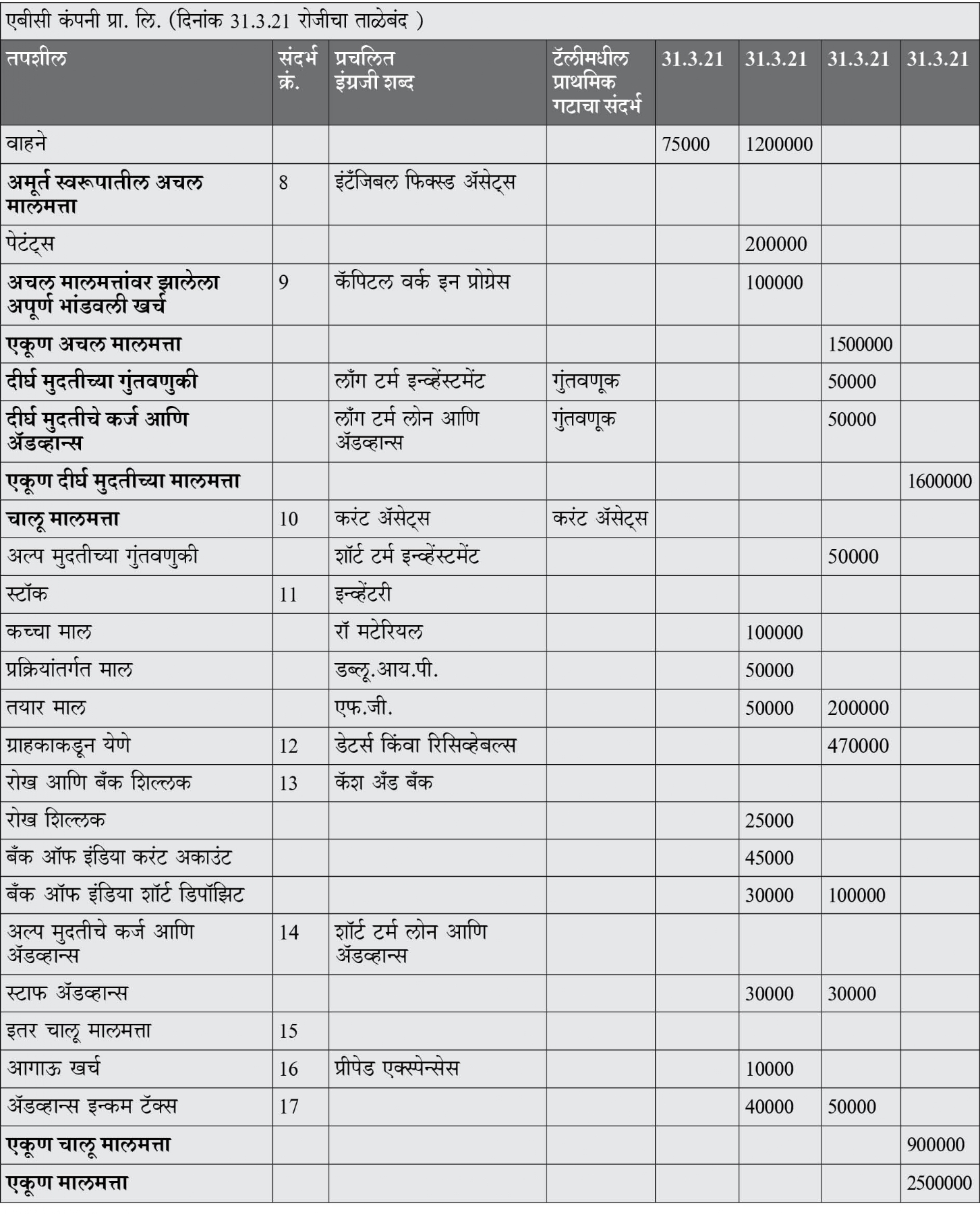

तक्ता क्र. 1 : नमुना बॅलन्स शीट

नमुना म्हणून जो ताळेबंद (तक्ता क्र. 1) आपण अभ्यासत आहोत त्यावर नजर टाकली असता, आपल्या लक्षात येईल की, एबीसी प्रा. लि. कंपनीमध्ये ताळेबंदाच्या तारखेला धंद्याला मालकांचे भांडवल सोडल्यास दीर्घ मुदतीची देणी फक्त 4 लाख रुपयांची आहेत. दीर्घ मुदतीच्या मालमत्ता त्याच्या चौपट म्हणजे 16 लाख रुपयांच्या आहेत. तसेच कमी कालावधीत ज्यांचे पेमेंट करावे लागेल अशी चालू देणी फक्त 5 लाख रुपयांची आहेत. ज्यामधून हे 5 लाख रुपयांचे देणे सहज करता येऊ शकते, अशा चालू मालमत्ता त्याच्या जवळजवळ दुप्पट म्हणजेच 9 लाख रुपयांच्या आहेत. म्हणजेच एबीसी कंपनीकडे आपली बाहेरील व्यक्ती आणि संस्थांप्रती असलेली देणी भागविण्याकरिता पुरेसा पैसा उपलब्ध असल्याचे ताळेबंदाच्या आधारे म्हणता येऊ शकते. हे झाले बाहेरील व्यक्ती आणि संस्थांप्रती धंद्याला असलेल्या देण्याबद्दल.

मालकांनी धंद्यात गुंतवलेला पैसा ज्याला भांडवल असे म्हटले जाते, तेही धंद्याला मालकांप्रती असलेले देणेच असते. मग त्याचीही परतफेड करावी लागते का? वेळोवेळी मालकांनी केलेल्या त्या गुंतवणुकीवर धंद्याला मालकांना परतावा द्यावा लागतो का? याविषयी आता आपण समजून घेऊ. हे करतानाच या भांडवलाविषयी इतरही महत्त्वाच्या बाबी आपण जाणून घेऊ. अशारीतीने ताळेबंदामध्ये येणाऱ्या विविध घटकांच्या अभ्यासाची सुरुवात त्या पत्रकामधील देणे बाजूला येणाऱ्या भांडवल नावाच्या या पहिल्या घटकापासून आपण करणार आहोत.

मालकांप्रती धंद्याला असलेले देणे दोन कारणांमुळे निर्माण होते. एक म्हणजे मालकांनी धंद्यामध्ये आपले स्वतःचे पैसे गुंतविलेले असतात आणि धंदा चांगल्या प्रकारे चालला असेल, तर दरवर्षी नफा मिळत राहतो. दरवर्षी मिळणाऱ्या या नफ्याची एकत्रित रक्कम हे दुसऱ्या प्रकारचे देणे धंद्याला मालकांप्रती निर्माण होते. मालकांचे धंद्यातील एकूण भांडवल म्हणजे या दोन्ही प्रकारच्या देण्याची बेरीज असते. आपल्या उदाहरणामध्ये मालकांनी बाहेरून आणलेले भांडवल 10 लाख रुपयांचे आहे, तर त्या तारखेपर्यंतचा एकूण अर्जित नफा जो राखीव निधी किंवा रिझर्व्ह म्हणून ओळखला जातो तो 6 लाख रुपयांचा आहे. अर्थात दोन्ही मिळून एकूण भांडवल 16 लाख रुपयांचे आहे. हे भांडवल कुठे गुंतविलेले आहे या दृष्टीने बघितल्यास दीर्घ मुदतीच्या मालमत्ता, दीर्घ मुदतीच्या देण्यांपेक्षा 12 लाख रुपयांनी जास्त आहेत. चालू मालमत्ता चालू देण्यांपेक्षा 4 लाख रुपयांनी अधिक आहेत. अर्थात दोन्ही प्रकारच्या मालमत्ता मिळून गुंतवणुकीजेवढे भांडवल आहे तेवढे म्हणजे 16 लाख रुपये भांडवल आहे. आता भांडवल हे धंद्याचे दीर्घ मुदतीचे देणे आहे आणि त्यातील प्रत्यक्ष गुंतविलेले पहिल्या प्रकारचे भांडवल धंद्यामध्ये कायमच ठेवले जाणार आहे. आपण यापूर्वीच पहिले आहे की, सर्वसाधारणपणे धंदा चालू असताना मालक धंद्यात प्रत्यक्षपणे गुंतविलेले भांडवल काढून घ्यायचा विचार करीत नाहीत. उलट व्यवसायाच्या गरजांनुसार वेळोवेळी त्यात वाढच करत राहण्याची मालकांची इच्छा असते.

दुसऱ्या प्रकारचे जे भांडवल आहे, ते धंद्याच्या अर्जित नफ्याचे प्रतिनिधित्त्व करते. या अर्जित नफ्याचा उपयोग पहिल्या प्रकारच्या भांडवल गुंतवणुकीवर परतावा देण्यासाठी व्हावा, अशी मालकांची अपेक्षा असते. अर्थात या दुसऱ्या प्रकारच्या भांडवलाची परतफेड करण्याबाबतचा निर्णय सर्वसाधारणपणे प्रत्येक आर्थिक वर्ष संपल्यावर घेतला जातो. हा निर्णय, प्रत्येक वर्षाच्या आर्थिक पत्रकांमध्ये दिसणारी नफा किंवा तोटा यांची स्थिती आणि उपलब्ध चालू मालमत्ता यांच्या आधारे घेतला जातो.

धंदा जर प्रोप्रायटरी किंवा भागीदारी स्वरूपाचा असेल, तर मालकांनी अशा प्रकारे धंद्यातून नफा काढून घेण्यावर कायद्याची फारशी बंधने राहत नाहीत. नफा जरी वर्ष संपल्यावर समजत असला, तरी घरखर्च भागविण्यासाठी नफ्यापोटी काही रक्कम उचल म्हणून दर महिन्याच्या अखेरीस घेण्याची पद्धत अनेक प्रोप्रायटरी किंवा भागीदारी व्यवसायांमध्ये अवलंबण्यात येते. या दोन्ही प्रकारच्या व्यवसायांच्या बाबतीत ताळेबंदाशी संबंधित आर्थिक वर्षाचा नफा जो मालकांच्या भांडवलामध्ये वर्ग होतो तो ताळेबंदामध्ये स्वतंत्रपणे दाखविला जातो. तसेच मालकांनी त्या आर्थिक वर्षात धंद्यामधून केलेली उचलसुद्धा ताळेबंदात मालकांच्या भांडवलातून केलेली वजावट म्हणून स्वतंत्रपणे दाखविली जाते. आयकर अधिकारी जेव्हा या व्यवसायांचे ताळेबंद वाचतात, तेव्हा अशा प्रकारे मालकांनी धंद्यातून उचल केली आहे किंवा नाही ही गोष्ट ते बारकाईने बघतात. जर मालकांच्या जीवनशैलीला अनुरूप रकमेची उचल धंद्यातून केलेली दिसत नसेल आणि मालकांना अन्य कुठले पुरेसे करपात्र उत्पन्न नसेल, तर मालकांनी धंद्याचे उत्पन्न परस्पर घरखर्चासाठी वापरून त्यावरचा आयकर धंद्याच्या उत्पन्नातून चुकविला आहे असा निष्कर्ष ते काढू शकतात. अर्थात धंद्याचे दडविलेले उत्पन्न म्हणून त्यावर करआकारणी, व्याज आणि दंड याची मागणी ते मालकांकडे करू शकतात. याबाबतीत उद्योजकांनी त्यांच्या कर सल्लागाराचा सल्ला घेऊन योग्य ती खबरदारी घेणे आवश्यक आहे. प्रत्येक आर्थिक वर्षातील नफा आणि उचल यांची स्थिती जरी ताळेबंदामधून कळत असली, तरी आधीच्या वर्षात मिळून किती नफा आणि उचल झाली आहे हे मात्र तिथे स्वतंत्रपणे समजत नाही. कारण त्यांचा एकत्रित परिणाम भांडवलाच्या सुरुवातीच्या शिल्लक रकमेमध्ये पडलेला असतो. नफ्यापोटी करण्याच्या उचलीसंदर्भात प्रोप्रायटरी आणि भागीदारी या दोन्ही उद्योजकांनी कायम काही गोष्टींची खबरदारी घेतली पाहिजे. त्यापैकी एक म्हणजे, त्यांनी आवश्यक तेवढाच नफा काढून घेऊन जास्तीतजास्त नफा धंद्यातच पुन्हा गुंतविल्यास त्यांचे आर्थिक व्यवस्थापन उत्तम होईल. असा पुर्नगुंतवणूक केलेला नफा धंद्याला मालकांचे भांडवल म्हणून व्यवसाय वाढीसाठी उपलब्ध होतो. यावर कोणताही परतावा देण्याची किंवा ठराविक मुदतीत परतफेड करण्याची जबाबदारी धंद्यावर असत नाही. त्यामुळे असे भांडवल उद्योजक मोकळेपणाने वापरू शकतो आणि वेगळे पैसे उचलून धंद्यात भांडवल म्हणून घालण्याची गरज त्याप्रमाणात कमी होते.

व्यवसायाचे स्वरूप जर कंपनी या प्रकारचे असेल, तर मात्र मालकांच्या भांडवलाची परतफेड आणि त्या गुंतवणुकीवरील परतावा या दोन्ही बाबतीत कंपनी कायद्यान्वये बरीच बंधने येतात. त्याविषयी आणि ताळेबंदामध्ये येणाऱ्या इतर घटकांविषयी आपण पुढील भागांमध्ये जाणून घेणार आहोत.

9822475611

मुकुंद अभ्यंकर चार्टर्ड अकाउंटंट असून, गेल्या 30 वर्षांपासून ते अनेक कंपन्यांसाठी लेखापरीक्षणाचे आणि आर्थिक घडामोडींच्या विश्लेषणाचे काम करीत आहेत.

@@AUTHORINFO_V1@@